Жильё — одна из базовых потребностей человека. Свой дом, своя квартира были мечтой и целью многих поколений. Но сегодня молодые люди не только не всегда могут себе это позволить, но и просто не хотят приобретать недвижимость. Давайте разберёмся, как сложилась такая ситуация.

Молодёжь — это кто?

Обычно молодёжью называют людей 16–35 лет. По теории поколений Штрауса-Хау поколение Y или миллениалы — люди 1980–1994 г.р., поколение Z или зумеры — люди 1995–2010 г.р. Получается, что в современное понятие молодёжи входят поздние миллениалы и основная часть зумеров — те, кому сейчас 20–35 лет.

Чтобы понять мотивы их поступков, надо попытаться понять их самих. Оба поколения росли и формировались на фоне распада СССР, возникновения рыночной экономики, многочисленных военных конфликтов. Критичное отличие в том, что миллениалы росли в период перехода с аналога на цифру, а зумеры — первое цифровое поколение. Первые наблюдали крушение устоявшихся ценностей в мире уже в сознательном возрасте, вторые — в более молодом. На миллениалов пришлась эпоха потребительского бума, от которой зумеры отходят, выбирая экологичность и долговечность вместо постоянной погони за трендами.

Всё это приводит и к отличию в поведении: миллениалы склонны к терпению и дисциплине, тогда как у зумеров проблемы с тем, чтобы следовать графику и не срывать дедлайны. Разница и в жизненных ценностях: первые работают на будущее, вторые живут настоящим.

Это накладывает отпечаток и на образ жизни: миллениалы раньше стремятся к самостоятельности, зумеры дольше остаются в родительском доме, причём больше из экономии, чем из бесконечной любви.

А что в Узбекистане?

С глобализацией страна меняется вместе с остальным миром, но у нас есть особенности, которые связаны с национальным менталитетом.

Исторически сложилось, что с родителями остаётся младший или старший сын со своей семьёй. Оставлять мать и отца в одиночестве было не принято. Жить отдельно до брака также было довольно редким и даже порицаемым явлением. Девушек выдавали замуж в другую семью, и вопрос с тем, где жить молодым, решало старшее поколение. Это был либо родительский дом, либо соседний на той же улице, в случае квартиры — рядом на лестничной площадке или в подъезде.

Сегодня студенты едут учиться в другие регионы Узбекистана или страны зарубежья, что влияет на их восприятие мира. Пожив отдельно, осознав все прелести и сложности самостоятельности, некоторые, вернувшись, уже не могут жить по указке старших. Но съехать от родителей и снять квартиру в родном городе решится не каждый: традиции и семейные ценности в стране по-прежнему сильны.

Даже когда появляется новая семья, отделить молодых всё так же непросто. В советское время мешало отсутствие рынка жилья. Сейчас, при огромном приросте новостроек, родители могут помочь с частью взноса или со стройкой. Но уровень инфляции и рост цен на недвижимость не позволяет обычным людям подарить дом или квартиру молодым.

Ситуация за бугром

Вопрос доступной недвижимости для молодёжи стоит достаточно остро во всём мире. Сложный выбор — аренда или неподъёмная ипотека — актуален для всех.

Посмотрим на США: за 50 лет стоимость недвижимости изменилась кардинально. Например, в 1975 году цена нового жилья составляла около $40 000, в июле 2025 года — $487 000. Накопить на половину стоимости жилья при средней ставке в $31 в час житель США сможет за 8 лет.

В соседней России ситуация не лучше: в Москве с 2000 года цена за квадратный метр выросла в 15 раз. Несмотря на многочисленные льготные программы, при средней ставке ипотеки в 20,5% обычный представитель среднего класса не сможет позволить себе собственное жильё и получить одобрение банка на сделку.

При этом за последние годы изменилось само понятие успеха: если раньше к 30 надо было иметь семью, постоянную работу, дом и машину, то сейчас в тренде самореализация и свобода. Заниматься тем, чем хочется, распоряжаться своим временем, не ущемлять свои желания сегодня в угоду тому, что будет завтра… Тактика «заработать и потратить» не совместима с «накопить и когда-нибудь купить», как и с тем, чтобы отдавать львиную долю заработка банкам.

Рынок жилья в Узбекистане: 2015–2025 гг.

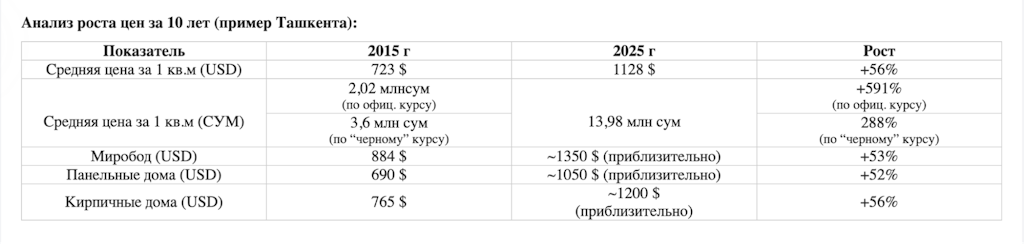

В 2015 году квартира в центре города на семью из 3 человек площадью 80 кв. м стоила около 182 000 000 сумов ($70 000 по официальному курсу того года 2 600 сумов). В 2025 году такая же квартира обойдётся в 1 339 000 000 сумов ($108 000 США по курсу 12 400 сумов на момент написания статьи).

В валюте цена за 10 лет выросла на 55%, в сумах — на 635%.

Источник

Давайте рассмотрим реальную ситуацию. Средняя зарплата в Узбекистане на апрель 2025 года составляла около 6 млн сумов, в Ташкенте — около 10 млн. Возьмём за основу наших расчётов столицу.

Чтобы накопить 20% для первоначального взноса по ипотеке за трёшку в центре, работающему человеку в Ташкенте надо откладывать 40% от своей зарплаты около 5 лет. А потом ещё 15–20 лет платить столько же или больше, чтобы покрыть ипотечный кредит.

Удручающе, но понятно, почему всё меньше и меньше людей на это соглашается.

Как быть?

У нашей молодёжи 3 варианта решения квартирного вопроса:

В Ташкенте | Жильё в аренду | Жильё по ипотечному кредиту | Жильё совместно с семьей |

|---|---|---|---|

Сумма выплаты | От 4 000 000 сумов в отдалённых районах От 10 000 000 сумов в центральных районах | Ипотечный кредит на 1 339 000 000 сумов на 20 лет Первоначальный взнос 20% — от 270 000 000 сумов Ежемесячный платёж — от 5 000 000 сумов | Бесплатно |

Плюсы | Мобильность | Недвижимость в собственности, безопасность | Экономия бюджета |

Минусы | Потеря места жительства при финансовых затруднениях | Привязанность к конкретному адресу, десятки лет финансовых обязательств | Невозможность распоряжаться жилплощадью по своему усмотрению |

Вывод такой: аренда предпочтительнее ипотеки по ряду экономических и социальных причин. Рост уровня зарплат не совпадает с ростом цен на недвижимость, а новые ценности не предполагают длительных накоплений.

Если же вы всё-таки хотите купить свою квартиру или дом, это реально, но понадобится время и дисциплина. И, конечно, стоит задуматься о накоплениях как можно раньше. Инструментов для этого много, например, AVO вклад на 6 месяцев: ставка до 25% годовых, можно пополнять и снимать деньги в любое время. Суммы до 200 млн сумов застрахованы государством.

*Информация, представленная в статье, является актуальной на момент публикации: мнения отражают личную точку зрения автора и могут не совпадать с официальной позицией AVO bank. Банк не несёт ответственности за содержание сторонних ресурсов, на которые даны ссылки, а указанные цены носят ориентировочный характер. Перед принятием решений рекомендуется сверяться с актуальными данными.

Скачайте приложение AVO

Все банковские услуги и операции доступны в вашем смартфоне 24/7