Kredit xavfi nima

Kredit xavfi — bu qarz oluvchining o‘z kredit majburiyatlarini vaqtida bajarmasligi yoki umuman bajarishdan bosh tortishi ehtimoli. Sodda qilib aytganda, bu berilgan pulning qaytarilmaslik xavfi. Bu nafaqat banklarga, balki mikrokredit tashkilotlari, to‘lovni kechiktirish imkoniyatini taqdim etuvchi kompaniyalar, tovarlarni muddatli to‘lov sharti bilan yetkazib beruvchilar va qarzlar bilan bilan bog‘liq bo‘lgan boshqa barcha tashkilotlarga taalluqli.

Biznes uchun bu zararlar, pul oqimidagi uzilishlar va hatto butun kompaniya barqarorligiga tahdid tug‘dirishi mumkin. Ayniqsa, katta miqdordagi pul, uzoq muddatli loyihalar yoki yirik mijozlar bilan ishlashda kredit xavfini tushunish juda muhim. Aynan shu sababli banklar, investorlar va kompaniyalar to‘lanmagan qarzlar bilan qolmaslik uchun xavflarni baholash va boshqarish tizimlarini joriy etadilar.

Kredit xavfining asosiy elementlari

- Defolt xavfi — klassik holat: qarz oluvchi jadval bo‘yicha to‘lovlarni to‘xtatadi;

- Kredit reytingining o‘zgarish xavfi — mijoz qiyinchiliklarga duch kelganda, uning moliyaviy ahvoli yomonlashadi, natijada reyting pasayadi va xavf ortadi;

- Kontragentning likvidlik xavfi — mijozning aktivlari bo‘lsa ham, ularni qarzni to‘lash uchun tezda pulga aylantirish imkoni bo‘lmasligi mumkin;

- Operatsion kredit xavfi — texnik nosozliklar, shartnomalardagi xatolar yoki yetarli nazoratning yo‘qligi — bularning barchasi to‘lovlarning o‘z vaqtida amalga oshirilishiga ta’sir ko‘rsatishi mumkin.

Ushbu elementlar muammo aynan qayerda yuzaga kelishi va u qanday yo‘qotishlarga olib kelishi mumkinligini chuqurroq tushunishga yordam beradi.

Kredit xavfiga ta’sir qiluvchi omillar

- Ichki omillar — qarz oluvchining o‘ziga tegishli barcha jihatlar: uning daromadliligi, to‘lov intizomi, qarz yuki va kredit tarixi. Masalan, yuqori rentabellik va barqaror daromadga ega kompaniya doimiy kassa uzilishlariga uchraydigan tashkilotga nisbatan kamroq xavotir uyg‘otadi.

- Tashqi omillar — bu makroiqtisodiy muhit: inflyatsiya, valyuta tebranishlari, siyosiy vaziyat, bozorlarning beqarorligi. Hatto halol qarz oluvchi ham foiz stavkalarining oshishi yoki sohadagi talabning pasayishi sababli qiyin ahvolga tushib qolishi mumkin.

Shuningdek, qurilish, savdo va agrosektordagi xavflar axborot texnologiyalari yoki konsalting sohalariga qaraganda an’anaviy ravishda yuqoriroq bo‘lishi kabi o‘ziga xos xususiyatlarni ham e’tiborga olish kerak.

Kredit xavfi qanday baholanadi

Kredit xavfini baholashda an’anaviy usullar bilan bir qatorda zamonaviy raqamli texnologiyalar ham qo‘llaniladi. Banklar skoring modellaridan foydalanadi, moliyaviy hisobotlarni o‘rganadi, kredit tarixini tekshiradi, korporativ qarz oluvchilar uchun esa suhbatlar o‘tkazib, biznes modelini tahlil qiladi.

So‘nggi yillarda mashinali o‘qitish faol qo‘llanilmoqda: algoritmlar defolt ehtimolini yuqori aniqlik bilan bashorat qilish uchun katta hajmdagi ma’lumotlarni tahlil qiladi.

Biroq, shuni yodda tutish kerakki, hech qanday vosita 100% kafolat bera olmaydi. Shu sababli, qo‘lda tahlil qilish, mutaxassis baholashi va avtomatik modellarni uyg‘unlashtirgan holda kombinatsiyalangan yondashuvdan foydalanish eng ishonchli usul hisoblanadi.

Kredit xavfini kamaytirish choralari

- Portfelni diversifikatsiya qilish — qarzlarni turli soha va hududlarga taqsimlash orqali bir segmentga bog‘liqlik kamayadi;

- Kredit ta’minoti — garov, kafolat yoki kafillik kredit qaytarilmagan taqdirda sug‘urta vazifasini bajaradi;

- Xavfni sug‘urtalash — kredit sug‘urtasi javobgarlikning bir qismini sug‘urta kompaniyasiga o‘tkazish imkonini beradi;

- Kredit limitlari — bir mijoz uchun eng yuqori summani belgilash xavflar yig‘ilib qolishining oldini olishga yordam beradi.

Yondashuv qanchalik muvozanatli bo‘lsa, biznes beqarorlik davrlarida shunchalik barqaror bo‘ladi.

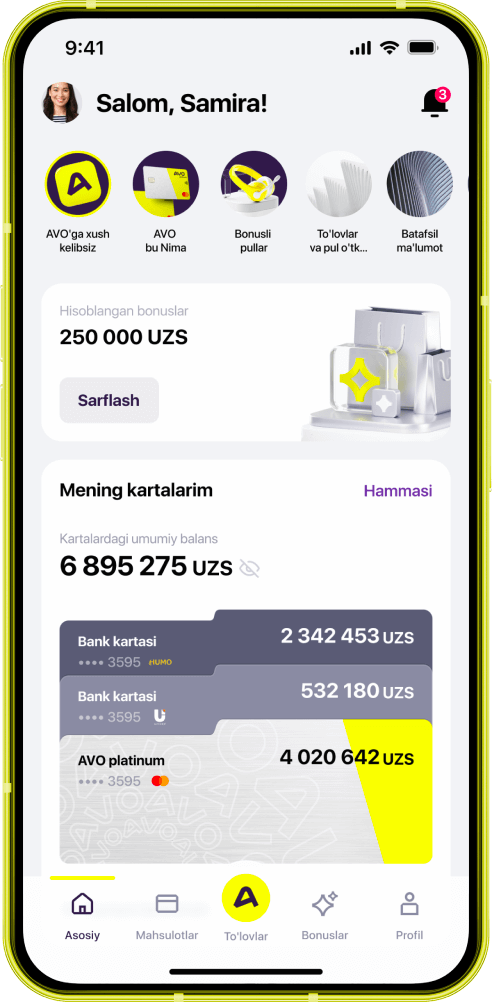

Xavfsiz kredit kartasi

Bank hisobidan xarid qiling va 45 kungacha foizsiz qaytaring

Rejalashtirish jarayonida kredit xavfini hisobga olish nima uchun muhim

Kredit xavfini e’tibordan chetda qoldirish zararlar, likvidlik muammolari va hatto bankrot bo‘lish kabi jiddiy oqibatlarga olib kelishi mumkin. Bu, ayniqsa, iqtisodiy beqarorlik davrlarida, hatto ishonchli mijozlar ham majburiyatlarini bajara olmay qolishi mumkin bo‘lgan paytlarda nihoyatda muhim.

Shu sababli, kredit sohasida faoliyat yurituvchi kompaniyalar baholash uslublarini muntazam ravishda yangilab borishlari, xodimlar malakasini oshirishlari va raqamli tahlil vositalarini joriy etishlari zarur. Bular barqarorlik va obro‘ga qo‘yilgan sarmoya bo‘lib xizmat qiladi.

Xulosa: Xavfni boshqarish — barqaror o‘sish asosi

Kredit xavfi — qarz bilan bog‘liq har qanday faoliyatning ajralmas qismi. Biroq oqilona boshqarilganda, uni nazorat qilish mumkin bo‘ladi. Mijozingizni, uning biznesini va tashqi muhitni qanchalik yaxshi bilsangiz, kredit portfelingizni nafaqat saqlab qolish, balki rivojlantirish imkoniyati shunchalik yuqori bo‘ladi.

Xavfga ongli yondashuv — yo‘qotishlardan himoyalanish va barqaror moliyaviy o‘sishning poydevori hisoblanadi.